En la actualidad, solo 1 de cada 2 compañías de seguros es rentable. Según acaba de revelar el Informe Global de Seguros 2022 elaborado por McKinsey & Company, los beneficios del sector han caído un 15% desde 2019, un descenso que comenzó hace 15 años y continua imparable.

Esto se debe principalmente a la persistencia de los bajos tipos de interés, a las presiones sobre los precios y a la ralentización de la demanda de los clientes, especialmente en el sector de seguros de vida en Europa y Estados Unidos. Junto a ello, la influencia de la Covid-19 ha aumentado la hegemonía de las grandes empresas, de forma que el 10% de las empresas más importantes del sector acaparan el 80% de los beneficios económicos.

Crear valor, desbloquear la demanda latente y mejorar la experiencia del cliente son los principales desafíos que enfrenta el sector. En este post desgranamos las palancas de valor que recomienda la consultora para la renovación del sector y la recuperación de los niveles económicos anteriores a la pandemia.

Contexto de la industria aseguradora: baja productividad, nuevos players y la continua lucha por el cliente

Incluso antes de 2020, el sector de los seguros enfrentaba importantes desafíos. Los dos últimos años han sido una montaña rusa, donde se han sucedido la recesión y la recuperación más peculiar jamás recordada. Ahora, enfrentar los retos para paliar la recesión del sector se ha convertido en una prioridad:

• Factores estructurales que desafían el crecimiento de la industria. Existen tres factores en contra del crecimiento de los ingresos: bajos tipos de interés que presionan a los negocios basados en diferenciales, como los seguros de vida; presiones sobre los precios impulsadas por la transparencia de la tarifas, los nuevos players digitales y una oferta con precios más bajos; y el estancamiento de la demanda, con un crecimiento lento en mercados maduros.

• La lucha por el cliente. Las insurtech están promoviendo la digitalización del sector e impulsando el cambio del modelo de negocio. Las inversiones en insurtech en todo el mundo han crecido un 1.360 % en 17 años ( de $ 1 mil millones en 2004 a $ 14,6 mil millones en 2021 ).

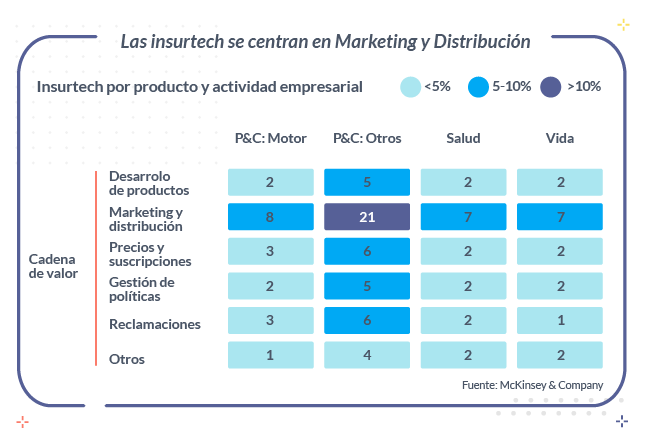

Entre sus prioridades está resolver los puntos débiles en su relación con el cliente a través de experiencias mejoradas digitalmente. Para lograrlo, más del 40% de las insurtech se centran en los segmentos de Marketing y distribución de la cadena de seguros.

• Preferencia por los intermediarios. Durante los últimos años, los corredores de seguros han asegurado su posición de fortaleza. Por un lado, los rendimientos que obtienen los accionistas de los corredores son más altos que con otros segmentos, y las firmas de capital privado están invirtiendo. Por otro, el modelo su modelo de negocio, con pocos activos pero más personalizados, cautivan al consumidor.

• Baja productividad. En general, las mejoras de la productividad han sido escasas. Entre 2014 y 2019, los ratios de gastos se redujeron solo para el 45 % de las compañías globales de seguros generales. Para muchos, los ratios no se movieron o incluso aumentaron.

«El sector está al borde de un cambio de paradigma y las aseguradoras se enfrentan a cuestiones estratégicas fundamentales. Anticiparse a las tendencias emergentes y prepararse para ellas es más importante que nunca», según ha afirmado Rui Neves, socio senior de McKinsey.

6 pasos para revertir la tendencia

Por otro lado, en el informe elaborado por McKinsey & Company se enumeran diferentes acciones que los equipos de dirección deben llevar a cabo para invertir la tendencia. A continuación enumeramos una selección de aquellas que consideramos más inmediatas:

1.- Modernizar las plataformas tecnológicas principales y digitalizar procesos

De 2012 a 2020, el porcentaje medio de costes operativos tecnológicos aumento un 36% (en seguros generales) y un 10% (en seguros de vida). La explicación la encontramos en el creciente aumento de la digitalización.

La transformación digital está poniendo a prueba tanto procesos como sistemas tradicionales. Así pues, muchas aseguradoras están considerando la posibilidad de sustituir los sistemas principales por plataformas tecnológicas que cumplan los requisitos de la era digital. El reto de la digitalización es completarla sin que cueste más de lo previsto y hacerlo en el corto/medio plazo.

Firma electrónica para aseguradoras

Facilita la contratación de seguros

Las soluciones de firma electrónica de Uanataca permiten a las compañías de seguros ofrecer una experiencia de firma ágil y segura en la realización de cualquier tipo de transacción: contratar un seguro, renovar la póliza y muchas más.

Cualquiera de estas actividades ya puede realizarse de forma remota a través de Internet, sin necesidad de imprimir, firmar, escanear la documentación requerida, y enviarla de nuevo por email a la entidad.

Sin la firma electrónica, ninguna transacción podrá completarse de forma 100% digital.

Nuestras soluciones son fáciles de integrar vía API, cumple con la legalidad vigente y son flexibles: sin tarifas fijas ni suscripciones. Además, permiten realizar un onboarding digital con firma electrónica certificada: contratación ágil para el cliente, segura para la empresa.

2.- Introducir consideraciones medioambientales, sociales y de gobierno (ESG)

Los criterios ESG se tienen cada vez más en cuenta a la hora de invertir en una empresa. Para los inversores, se han convertido en una prioridad estratégica que implica importantes riesgos y grandes oportunidades de negocio.

Sin embargo, aunque muchas aseguradoras han comenzado a considerar criterios ESG a la hora de configurar sus carteras de inversiones, aún no hay suficientes activos que cumplen con dichos criterios.

Con el aumento del riesgo climático, las aseguradores tienen la oportunidad de abordar la mitigación del riesgo:

• Reequilibrar sus carteras

• Ayudar a las organizaciones a mitigar el cambio climático

• Crear productos innovadores para hacer frente al cambio climático

• Revisar las estrategias de inversión

3.- Recuperar la relevancia mediante la innovación de productos y la cobertura de nuevos riesgos

El mundo cambia rápidamente y se crean nuevos riesgos en constante evolución. Algunos de ellos, pese a la gravedad de sus consecuencias, han quedado sin asegurar. Otros ya existentes pero que eran considerados insignificantes, ahora han pasado a primer plano, como por ejemplo los relacionados con la exposición de los datos y los ciberataques, el cambio climático o pandemias como la actual.

Los nuevos riesgos y aquellos veteranos que han adquirido mayores niveles de relevancia exigen una reorientación de su cartera de activos con productos innovadores. En definitiva, es una gran oportunidad para invertir la tendencia.

4.- Mejorar la experiencia del cliente

La experiencia del asegurado se ha convertido en una palanca que genera un valor diferencial y eleva los niveles de consideración . Por ello, mejorar la experiencia del cliente se ha convertido un objetivo estratégico para la industria de los seguros.

En definitiva, se trata de ofrecer experiencias alineadas con los nuevos hábitos digitales del consumidor.

5.- Abordar el imperativo de la productividad

El continuo entorno de bajos intereses ha afectado duramente a los seguros en los mercados maduros. La industria en su conjunto está en números rojos y los ejercicios de reducción de costes no han sido efectivos: impulsar el rendimiento y aumentar la productividad es clave.

Las aseguradoras pueden iniciar el proceso de mejora de la productividad estableciendo la trayectoria y el pleno potencial de rendimiento del negocio en toda la cadena de valor, incluyendo ventas y distribución, desarrollo de productos, operaciones, tecnología y funciones corporativas. Estas acciones suponen cambios estructurales importantes para las que las aseguradoras deberán estar preparadas.

6.- Comprometerse con los ecosistemas y las insurtech

Todas las industrias, incluida la aseguradora, está experimentado un cambio de paradigma. Los ecosistemas de partners conectados harán que las aseguradoras puedan evolucionar, con acceso a servicios y funcionalidades para soportar un procesamiento de datos más específicos y mejorar la toma de decisiones, beneficiando al cliente.

Las insurtech aspiran a desempeñar un papel en esta recomposición de la cadena de valor. La investigación de McKinsey sugiere que los ecosistemas podrían abarcar $ 60 billones en ingresos para 2030.

Además de las anteriores, existen otra palancas de valor frente a los retos actuales: reimaginar la cultura, la diversidad y las formas de trabajar para atraer y retener el talento; aumentar el impacto de los datos y la analítica; y, por último, desarrollar nuevos negocios para la era digital. Más información: Informe Global de Seguros 2022 elaborado por McKinsey & Company.

En conclusión, en los últimos años, las aseguradoras se han centrado en cuatro áreas: productividad, presencia en los mercados de mayor crecimiento, economías de escala y beneficios de la diversificación. Pero ninguno de estos enfoques ha bastado.

Para evitar la recesión del sector, apremia la creación de valor pasando de un negocio diversificado y generalista a un modelo de negocio más nítido, digital y especializado.